Новосибирский завод резки металла дебютировал на бирже

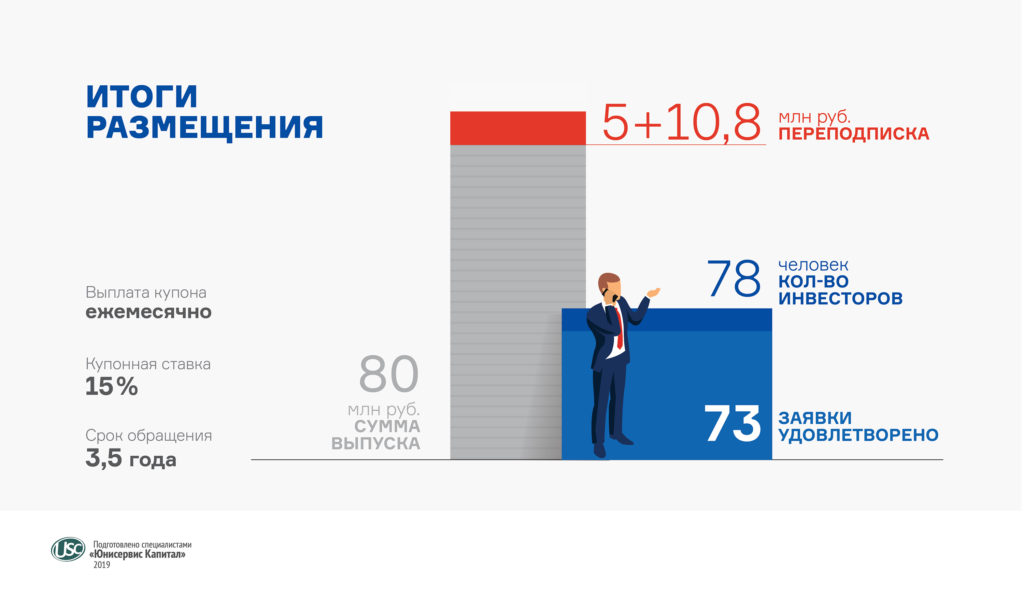

Выпуск биржевых облигаций сибирского производителя изделий из листового металла объемом 80 млн руб. был размещен 1 марта.

На первичных торгах реализовано 8 тыс. бондов «НЗРМ». Заем размещен на 3,5 года по открытой подписке в рамках программы биржевых облигаций.

Обладателями ценных бумаг «Новосибирского завода резки металла» стали более 70 инвесторов, принявших участие в первичном размещении. Переподписка составила 5 млн руб., объем сделок в первый час после размещения превысил 10,8 млн руб.

По облигациям «НЗРМ» установлена ставка 15% годовых. Компания будет выплачивать почти 1 млн руб. купонного дохода ежемесячно. В пересчете на одну облигацию ежемесячная выплата составит 123,29 руб. Оферта предусмотрена через год после начала размещения. Погашение выпуска осуществится в 1260-й день с даты начала размещения.

Выпуск облигаций «НЗРМ» — седьмой на счету организатора долговых программ «Юнисервис Капитал». Андеррайтером, как и в предыдущих выпусках, выступил АО Банк «Акцепт». Компании, которым сибирские специалисты помогли выйти на биржу, работают в разных отраслях — от пищевой до транспортной, заняты на рынках Новосибирска, Москвы, Санкт-Петербурга, и все представляют средний бизнес. Их ценные бумаги вызывают интерес у частных инвесторов, благодаря наличию реальной деятельности и сравнительно высокой доходности. Поэтому облигации ликвидны на вторичном рынке. К примеру, оба выпуска «ГрузовичкоФ» (RU000A0ZZ0R3 и RU000A0ZZV03) в феврале торговались по цене 103,5% и выше от номинала, а объем сделок с облигациями ТК «Нафтатранс плюс» (RU000A100303) превысил 49,8 млн руб. за неполный месяц. В этом году мы планируем организовать еще несколько эмиссий высокодоходных облигаций российских компаний.